炒股就看金麒麟分析师研报,权威在线炒股融资网站,专业,及时,全面,助您挖掘潜力主题机会!

来源:市值风云

通过子公司持有中资地产债暴雷,风险敞口成谜。

9月5日当晚,市值风云社区传来猛料:国泰君安将正式吸收合并海通证券。

(来源:“市值风云”APP)

没过几分钟,正式公告就出来了:国泰君安(601211.SH)拟吸收合并海通证券(600837.SH,海通/公司),双双公告停牌筹划重大资产重组。

根据双方已披露的2024年半年报,截至6月底,国泰君安总资产8,981亿,海通证券总资产7,214亿;国泰君安净资产1,681亿,海通证券总资产1,630亿。

如最终吸收合并成功,新国泰君安的总资产将达到1.6万亿,净资产3,311亿,无论是总资产还是净资产规模都将超过行业老大哥中信证券(600030.SH)。截至6月底,中信证券的总资产和净资产分别为1.5万亿和2,793亿。

海通证券曾是绝对的头部券商,排名稳居行业前列,但形势在2022年急转直下。随着8月28日下午,央视新闻公开报道海通证券副总经理姜诚君通过云南边境偷渡至东南亚,最终在老挝被抓获并被遣返回国。

就说吧,是不是有些羞耻?

(来源:央视新闻)

围绕海通证券的传闻越来越多。问题难道毫无预兆吗?

No,no,no,市值风云吾股大数据的监测数据早已洞若观火:2021年对其全市场排名为142名,2022年掉到685名,2023年更是直接跌出3000名开外,全市场最新排名4054名,在全行业48家公司中排名第43位。

再次见证AI的实力啊,避雷防骗、炒股赚钱、家庭和睦的必备工具。

(来源:市值风云APP)

从头部券商到在上市同行中垫底,海通证券究竟发生了什么?

盈利雪崩,“第十大券商”名不副实

2021年,海通证券总收入432亿,净利润128亿;国泰君安总收入428亿,净利润150亿,二者的吾股排名分别是142和114。

(来源:市值风云APP)

在choice数据公布的当年券商业务综合实力排名榜上,国泰君安综合排名第2,海通证券则排名第5。

2022年,情况类似,海通和国泰君安的吾股排名略微分化,分别为685和425。

2023年,海通证券总收入230亿,看上去没啥大问题,但净利润只有10亿,而国泰君安总营收361亿,净利润94亿,二者已是云泥之别。

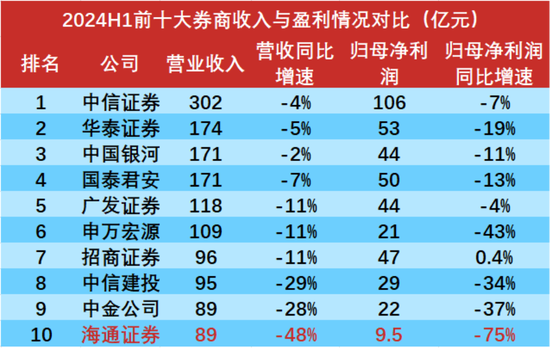

到了今年上半年,海通证券更是前十大券商中,营收降幅最大且净利润不足10亿元的券商,“前十大券商”对于它已是盛名之下、其实难副。

(来源:各企业财报,市值风云APP制图)

如果想要找到海通排名急转直下的答案,我们得回到2022和2023年的“案发现场”。

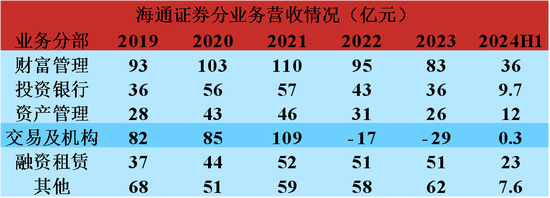

海通将自身业务分为6大块,分别是财富管理、投资银行、资产管理、交易及机构、融资租赁及其他。在2023年之前,财富管理、投资银行、资产管理、融资租赁等业务都算得上随行业正常波动,唯独交易及机构业务收入波动巨大。

2019-2021年,交易及机构业务收入年均90亿元左右,2022年这块业务亏损17亿元,2023年继续亏损29亿元,今年上半年公司这块业务没实现什么收入。

(来源:公司财报,市值风云APP制图)

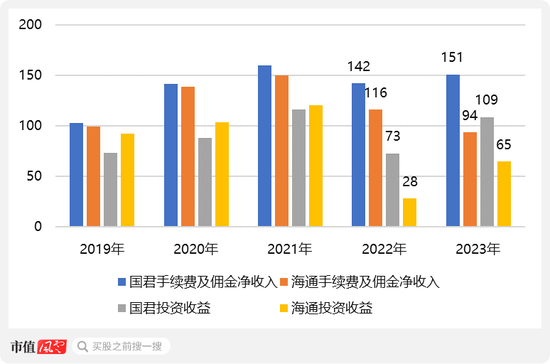

通过对影响营业收入各项目对比分析,风云君发现,拉开海通证券和国泰君安收入差距的主要是手续费及佣金净收入和投资收益这两项。

(来源:Choice终端,制图:市值风云APP,亿元)

国泰君安这两项收入近年有波动,但变动不算大,海通证券则可以用加速坠落来形容。

受二级市场景气度影响,海通证券2023年经纪业务手续费净收入较2021年下滑了36%,虽然国泰君安也同样下滑了29%,但国泰君安资管业务营收较2021年增长了129%,基本补上了经纪业务下滑的缺口。

而反观海通证券,所有收手续费的业务都在收缩,投行业务手续费较2021年下滑了31%,资管业务手续费下滑了48%。

(来源:Choice终端)

而影响海通投资收益收入的主要因素是“交易及机构”业务。

“交易及机构”业务最早出现在海通2018年年报当中,公司表示该业务除了向投资者提供股票销售交易、大宗经纪、期货及期权等常规经纪业务以外,还通过童子基金及私募股权项目的形式,发掘“合理资金回报的投资机会”。

这块业务,说白了就是自营投资——自己下场搞。

(来源:海通2018年报)

在收入核算中,与经纪业务有关的收入核算进入“手续费及佣金净收入”,而自营投资产生的收益核算进入“其他收入”。

在2018-2021年,“其他收入”远远大于“手续费及佣金净收入”,以2021年为例,前者是后者的3.8倍。

(来源:海通2021年报)

这也是投资收益波动对海通收入端影响较大的主要原因。

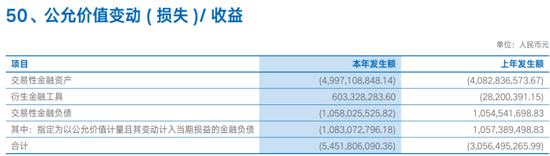

2022年海通的投资收益就有较大波动,主要是处置交易性金融工具和衍生工具的损失。此外,由于持有交易性金融资产等金融工具,海通证券2022及2023年相继产生了31亿和55亿的公允价值变动损失。

尽管大豆价格面临压力,但美国中西部地区的豆粕现货报价保持稳定。芝加哥期货交易所8月豆粕期货的下跌并未显著影响现货市场,这可能与美国农业部对大豆作物评级的上调有关,显示出作物生长状况良好。稳定的豆粕基差报价为市场提供了一定的信心。

(来源:海通2023年报)

海通究竟买什么了,怎么会亏这么多呢?

通过子公司持有中资地产债暴雷,风险敞口成谜

2018-2023年,海通与自营投资相关的“金融投资”资产规模迅速扩大,由2083亿元扩大到2974亿元。这里面,交易性金融资产占大头,以2023年为例,交易性金融资产占金融投资资产的比重为74%。

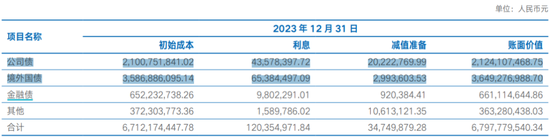

这些交易性金融资产里持有的主要资产是债券,债券资产里主要是公司债和境外国债。从计提的减值准备来看,与公司债相关的减值准备占比最大,2023年计提的公司债减值准备占海通债权投资整体减值准备近6成。

(来源:海通2023年报)

海通其实是通过全资子公司“海通国际控股”(简称“海通国际”)开展境外投行和境外投资业务,海通这2000多亿的债券资产组合,有相当一部分应该是通过子公司海通国际持有。

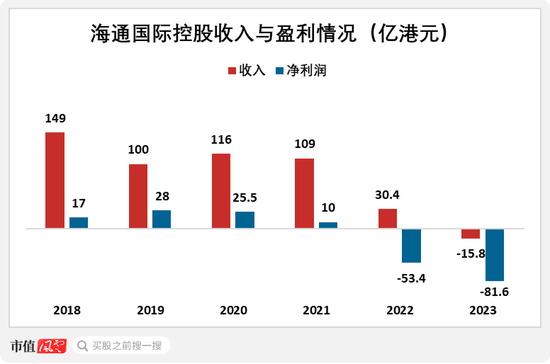

其实,真正在2022、2023这两年对海通的收入和盈利产生直接影响的,恰恰就是海通国际。

2018-2021年,海通国际每年的收入在100亿港元以上,年均盈利在20亿港元左右。2022、2023两年,海通国际控股收入分别为30亿港元、-16亿港元,而这两年合计亏损达到135亿港元,约合人民币120多亿元。

(来源:海通财报)

对于海通国际巨亏的原因,在2022年业绩交流会上,公司财务总监简单解释为:主要是二级市场交易的股票和债券投资损失导致。

在2023年的业绩交流会上,公司高管对这个问题则含糊其辞地表示,近年来受部分行业深度调整影响,公司境外金融资产估值下降幅度较大。

虽然公司并未披露海通国际巨亏的详细原因,但一些零散的外界报道指出,公司财务报表上减值最多、高管口中估值下降幅度较大的“境外资产”,应该就是中资地产公司发行的美元债。

海通证券曾于2023年3月22日在e互动平台上回复投资者时表示,目前母公司不持有中资美元地产债。

(来源:上海证券报)

公司所言应该属实,因为这些中资美元地产债应该都在子公司手里。海通国际过去几年曾承销了大量的地产公司高收益债券,其中,不少采用了包销方式——销不出,就自己持有。

这样一来,海通国际就会从一个单纯的赚承销费的金融中介商,变为一个“兜底者”,这无疑会放大海通国际的业务风险。

2019-2022年,海通国际债券承销及配售佣金,占各期总收入的比重基本在4%-7%,显然海通国际更多地是通过直接持有中资美元地产债来获得超额收益。另外,收入端的巨大波动也说明海通国际的业务并非随行就市的单纯中介商业务。

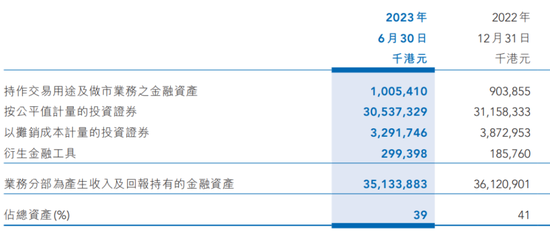

截至2023年6月末,海通国际持有的投资证券规模(按公允价值计量)还有305亿港元。随着2024年1月9日,海通国际从港股私有化退市,这一块业务数据不再披露,我们也无法进一步对前者这一块业务的风险敞口有大概把握。

(来源:海通国际2023年中报)

综合以上信息,我们可以勾勒出一个大概脉络:海通证券在中资地产美元债快速扩张的那几年,通过子公司海通国际承销和持有了大量地产高收益债,这块投资业务在2022年之前,为海通证券贡献了大部分收入和利润增量。

而豪赌地产债也为日后暴雷埋下了隐患。随着地产市场急转直下、海外地产高收益债接连暴跌,海通国际手中这些曾经的香饽饽,也变成价值不断贬损的垃圾资产,最终导致了海通证券近两年收入与盈利端大溃败。

海通证券作为国内头部金融机构,也免不了被“高收益”地产债冲昏了头脑,他们在追逐中资地产美元债的时候,肯定忘记了银保监会的告诫:如果收益超过6%就要打问号、超过8%就很危险、10%以上就要准备损失全部本金!

押注海外高收益资产最终暴雷这件事,凸显了海通证券管理失序、内控黑洞、漠视风险的事实。这次海通证券被国泰君安吸收合并之后,能否打造一个懂风险、内控严、真正又大又强的金融机构呢?

你觉得呢?

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 在线炒股融资网站